本ページはプロモーションが含まれています。

前回の記事の通り、6年ぶりに欲しいマンションができたのですが、全く手が届きそうもない価格でした。諦めかけていた購入を最終的に決断できたのは、自分にとっての購入可能予算を客観的に理解し明確にできたからです

(関連記事)。

この記事の目次

マンション購入予算の決め方

何を判断にマンションの購入予算を決めればよいのでしょうか。

予算を決める上で、ここで話すべきことは月々の住宅ローン返済額です。私たち一般庶民がマンションを購入する際、およその人が、一定の頭金を入れた上で20年~35年など住宅ローンを組むことに焦点を充てるはずです。

月々の住宅ローンの支払額を判断するためには、現在の家計の全体像の把握とその未来における変化をしっかり予測した上で、月々の住まいに対する支払額を幾らまでに抑えるべきか理解する必要があります。

そのためにすべきことは、ファイナンシャルプランナー(以下、FP)に家計を診断してもらうことです。

FPに診断してもらうことで、リスクを過大にも過小にも取っていた自分の考え方を理解できます。人それぞれ住まいに対する価値観が違うので、年収や常識に縛られないマンション選びを考える視点につながります。なにより数字による納得性が購入の決断を大きく後押ししてくれる材料の一つになります。

3度のマンション購入経験があり、中途半端に知識がある僕は、今回物件選びをしている最中に、あるデベロッパーからFPを紹介されましたが、当初は「わざわざ話すまでもなく、支払い能力は自分が一番よく知っているので」と言って、中々会おうとしませんでした。どう考えても自分には手が届かないと思って諦めかけた時に、勉強の一環だと思ってFPと会って話された内容が「目からうろこ」で、マンション購入を決断したのでした。

FPと相談して購入予算を決める流れとしては、以下の2通りだと思います。

欲しいマンションをいくつか当たりをつけてから購入できる金額かを計る(欲しかった物件が買えなかった時は悲しいですが・・・)。

もしくは、

最初におよその予算を決めてから、予算内で買えるマンションを物色する(最初から高嶺の花を諦めてしまうようで何とも夢がない話ですが・・・)。

マンション購入予算は、月々の住宅ローン支払い額で決まる

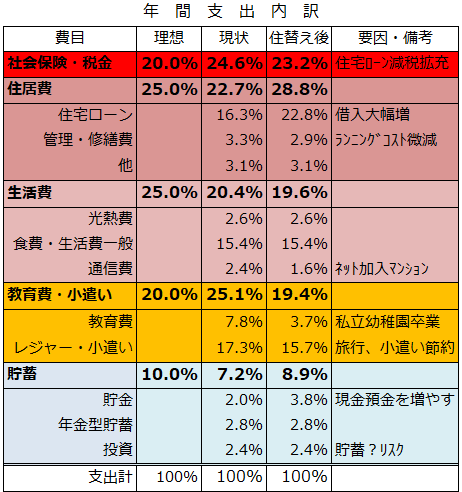

欲しくなってしまったマンションでしたが、現状の家計において貯金はほとんど増えず、収支はカツカツだと思っていたので、FPから診断されるまでは、自分にこんな高いマンションは無理だろうと半ば諦めかけていました。FPや診断される側の年収によっても異なるとは思いますが、生活の理想の目安として以下が示されました。

年収を100%として、

社会保険料・税金…20%

住居費…25%

生活費…25%

小遣い・レジャー費…20%

貯蓄…10%

この理想の目安に対して、およそですが僕の家計の現状と住み替え後の診断をしてもらいました。

・「社会保険料・税金」

国民年金、健康保険、所得税や住民税など会社員だと給与から天引きされているもので、これらを除けば手取りに。借入が大幅に増えるので、買い替え後、ローン残高が増え住宅ローン減税額が拡充される(10年間)。

・「住居費」

家計に占める住宅ローンの割合。マンションの管理費や修繕積は入れない考え方も。現在の住宅ローンの月々支払い以上の負担は無理だと勝手に判断していたが、実際は収入の16.3%を占めているに過ぎなかった。今後、現住まいを売却したお金を頭金に入れても現状より月々の支払いは大幅増になるが、住宅ローンだけで見ればそれでも22.8%(+他)と、決して無茶苦茶な借入ではない(健全な住居費は高くても30%)と認識できた。ただし、月々の支払大幅増だけでなく、支払期間も今から35年間のフルローンになる。

・ 「生活費」

日々の食費や通信費、掃除、洗濯全般に係る一般的な生活にかかる費用。現状の生活費は、これ以上削れないと判断したものの、新しいマンションはインターネット環境にあることから(費用負担は管理費に含む)、住み替えすれば現在個人で加入しているインターネット代金分を削れる。

・「教育費・小遣い」

飲み代、趣味、旅行、子供の幼稚園、習い事などで、ここが大きく削れるポイント。小学校に上がれば、私立幼稚園に支払っていた毎月の教育費が無くなる(私立幼稚園に通っている時が一番教育費負担が大きい時)。小中学校は公立に行かせるとして、大学の教育費は、息子が18歳の時に満期となる投資信託で対応。また過去1年の大きなレジャー費支出は一過性なので、レジャー費を半分にでも抑えればその分貯金に回せる。他、外食など少し贅沢な所があると指摘されたので、月々少額でも節約する計画を立てた。

「貯蓄」

主に預貯金。投資などはリスクがあるので貯蓄としては微妙だが、個人型年金と投資信託を貯蓄としての扱いにした。小遣い、レジャー費を少しでも抑えることで月々の貯金額を増やすことができそう。本来は預貯金だけで、10%くらい確保できるのが理想とのこと。

マンション購入に向けたFPからのアドバイス

現状住んでいるマンションは、少なく見積もっても、6年前に購入した金額よりも10%は高く売れるため、売却金額から諸費用除いて現在の残債を引いても大きな頭金ができる。購入時より高く売れることは非常にラッキーなことで、この頭金ができるからこそ、相場が高い時でも大きな金額のマンションまで手が届く良い状況にいる。

年間の収支はトントンで預貯金がほとんどないと漠然と思っていたが、20代から個人年金、息子が産まれてから学資保険的な投資信託を月々積み立てていたので、それは実は将来の生活費や教育費に充当させる最低限の貯蓄をしてきていたと理解できた。ただし、リスクに対応できない貯蓄(積立型年金)と、変動リスクがある貯蓄(投信信託)以外で、月々の預貯金を増やすことが理想。

子供は1人。公立の小中学校に行かせる前提で、子供が私立幼稚園を卒業すれば、月々の教育費の負担が大きく減るので、買い替え後ローンが大幅に増えても十分に生活できる。学資保険的な投信を積み立てているので、息子の大学4年間の教育費は確保できる見通しで、今後の教育費負担増に備える意味でも大きな心配はなさそう。

25歳から個人年金に加入している事で、65歳以降の貯蓄が少なからずできており、公的年金含め老後の生活資金は最低限確保できる見通しだが、このままでは65歳時点の住宅ローンの残債が、想定される退職金を上回ってしまうため、退職金が出てもローンを完済できない。

住宅ローンは最低の変動金利で借り入れることが購入条件で、金利上昇のリスクをはらんでいるものの、過去長期にわたる金利動向を見ると、今後も急激に上昇することは考えづらく、上昇してもフラット35(1.5%前後)を越えるような金利に上昇する確率は低いのではないか(そのくらいリスクを見ないと、そもそも大きな買い物はできない)。

買い替えするマンションのエリア、駅チカであることなどを考慮すると、万が一支払いができなくなり売却する時には、いつであれ、残債割れすることは無さそうで、売却の覚悟さえあれば生活に困ることは無いと思われる。

以上を踏まえ、借入金を大きく増やしてマンションを買い替えるのであれば、子供が私立幼稚園に通っている残りの1年間が月々赤字になるので、1年間の赤字になる分の補てん額を住宅ローンに上乗せして借入しておくこと。65歳以上になるとマンションのローンが残り生活が厳しくなるので、将来的に売却せざる負えなくなるリスクがあることが指摘された。定年後の支払い能力の欠如という条件付きだが、マンションがどうしても欲しいのであれば、家計の状況を勘案した上で、思っているほど無茶な借入ではないと考えられる。

以上が一般的な見方として、僕がFPからもらった言葉ですが、ごちゃごちゃしていた頭の中がとてもスッキリし購入を決断しました。現在でも毎月破綻していたと思っていた家計が、実はかなり余裕を持った住宅ローンを組んでいて、貯蓄も知らぬ間にできていたなど、全く考えてもいなかった診断を受け、目からうろこだったからです(参考サイト)。

モゲチェック【公式サイト】

https://mogecheck.jp/

FPからの指摘を受けて、マンション購入を決断!

そもそも、マンション買い替えは趣味のようなものなので、購入後永住するとは考えていない。息子の小中学校在学中は、自分の都合で引っ越し、転校させたくないので、息子の義務教育の9年間、出来れば高校生活を含めた12年間住めればよい。

そう考えた上で、10年間は最大400万円の住宅ローン減税措置が受けられること、今後10年間では変動金利の上昇リスクは低い、上がっても0.5~1%と踏んだ上で、金利が上昇しても支払いは耐えられそう。その後に大きな金利変動があった場合は、マンションを手放すリスクがあることは事前に覚悟しておくこと。現在も、変動金利で借り入れしていて、過去10年金利の上昇は無く、払いすぎるリスクを回避してきたので、今後も同じ判断。

ローンは80歳までしか組めないので、今の年齢を踏まえると、35年ローンを組むのが限界の年齢であること。

最後はマンションという趣味のために変動金利のリスクをとる覚悟と家族の理解。

以上を踏まえて、購入を決断しました。

ちなみに、上記収支に副収入や行政手当は入れていません。そこはプラスオンの収入として余裕をもって考えました。

マンション購入を失敗しないために!必ずFPに会っておくこと

欲しい部屋ができたけど、高いなあ・・・。迷っている間に、人気のマンションの条件が良い部屋は、ドンドン申し込みが入っていきます。僕は未だに第一希望の部屋を逃してしまった事を後悔しています。決断力を早めるためにまず第一にやっておくべき事は、ファイナンシャルプランナーと面談して高い納得性の元に「購入予算」を明確にしておくことです。そうすれば、欲しい!と思う部屋が目の前に表れたときに、即返事ができます。

FPはマンションのモデルルームで紹介してもらうべきか?

マンションを購入を失敗しないために一番大事な事が「購入予算」であることを説いて回っていると「FPを紹介してください」とよく言われます。

よく、分譲マンションのモデルルームで、「FP資金計画相談会」をやっていることもありますが、検討時期や決断すべき時とスケジュールやタイミングが合わない事があります。またマンションによって、紹介してくれるところもあれば、紹介してくれない所もあります。何より、マンションのモデルルームを見に行った時に、予算を決めるのでは遅いです。その場でFPに提案されても、冷静に考える時間が無いばかりか、悪質ではないにしても、マンションから紹介されたFPは、少し予算が厳しそうでも、「変動金利は今後も変わらないでしょう」などと言って購入を少なからず押してくる人もいそうです。

ですので、モデルルーム訪問を始める前に、必ず一度公正な立場のFPと相談しておくことをお勧めします。

上記の、住居費は『額面収入』の25%と言う診断も、マンションギャラリーで紹介してくれたFPによるものでした。

先日、より公正な立場のFPから再度診断を受けようと思い立ち、住宅関連に関係の無い所のFPから診断して貰った結果、住居費は、『手取り収入』の25%(多くても30%)ですよと言われ、そちらの意見の方が信頼できそうだったので、上記『額面収入』で言えば、25%→20%程にしておいた方が良さそうです。

どこから選べば良いか迷いましたが、保険の提案が目立つばかりのFP相談の中において、大手で安心そうなことや、住宅購入・住宅ローンのお悩みでの相談項目もあったことから、リクルート社がプロデュースしている「FP無料相談by保険チャンネル」にしました。WEB上での予約フォームへの入力も簡単で、忙しい中でもすぐに行動に移せました。好きな日時に、好きな場所まで出向いてくれるので、面倒くさがらずに必ず相談しておきましょう。もちろん、金融商品の提案、営業を狙って無料で相談してくれるわけですが、それは、住宅購入予算を考える、見直すに当たり、事前に家計の総合的な見直しもできて、むしろ好都合です。

FP無料相談 by保険チャンネル

詳細は以下の記事をご参考にしてください。

最後に

FPとの出会いが、僕を4回目のマンション購入へと大きく動かしました。まずは、自分でマンションの購入予算、月々の支払い能力を決めずに、FPという第3者のプロの視点から見てもらうことです。数字の深い納得性が大きな買い物を前にモヤモヤしていた気持ちをスッキリさせてくれるでしょう。決断力も高めてくれ、後悔しないマンション購入の後押しとなってくれるはずです

(マンション購入記③へ)。

- マンション売却サポート始めました!

(城東エリア専門)